תוֹכֶן

סעיפים אחריםצרכנים שנקלעו לחובות, נאבקים לבצע תשלומים בזמן, ותוהים אם אי פעם יהיו ללא חובות, יכולים ליהנות מתוכנית ניהול חוב טובה (DMP). התייעצות עם יועץ אשראי, מומחה לאיחוד הלוואות או שירות DMP יכול לספק לך סיוע במאמץ שלך להפחית את החוב שלך. אתה יכול גם לפתח אסטרטגיה משלך לניהול וחיסול החוב שלך על ידי יצירת תקציב, יצירת קשר עם הנושים שלך ותעדוף החשבונות שלך.

צעדים

חלק 1 מתוך 3: ביצוע תקציב

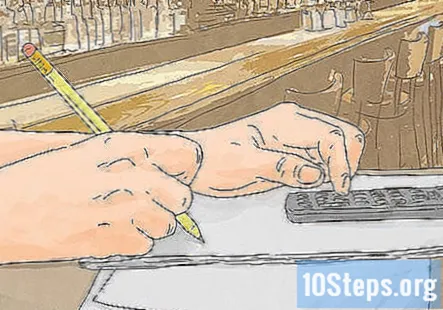

לפתח א תַקצִיב. על מנת להשתלט על הכספים שלך, תצטרך לדעת מה היקף ההכנסה שלך, הוצאותיך וכל סכום שנשאר. אתה יכול למצוא דפי עבודה המקבלים תקציב באופן מקוון, או פשוט לכתוב רשימות על כל מקורות ההכנסה וההוצאות שלך.

קבע את ההכנסה שלך. התחל את תוכנית התקציב שלך על ידי עריכת רשימה של כל מקורות ההכנסה שלך, ואת הסכום שמספק כל מקור בכל חודש.- ההכנסה שלך יכולה לכלול מספר מקורות כגון שכר עבודה, טיפים, ריביות שהרווחת מהשקעות או כל שילוב של אלה.

- אם ההכנסה שלך משתנה, אסוף את תלושי המשכורת שלך או דוחות הכנסה משלושת וארבעה החודשים האחרונים, וממוצע סכום ההכנסה החודשי לאומדן.

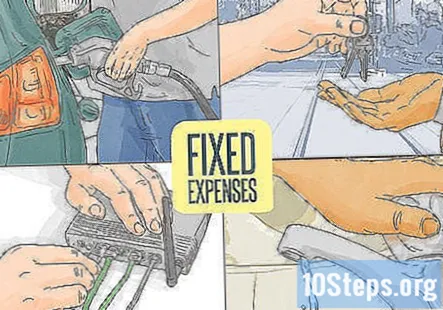

הוסף את ההוצאות החודשיות הנדרשות. ערוך רשימה של ההוצאות הקבועות שלך (ההוצאות זהות בכל חודש). ההוצאות החודשיות הנדרשות שלך עשויות לכלול:- משכנתא או שכירות

- הלוואות רכב או תשלומי רכב

- ביטוח רכב, בעלי בתים או שוכרים

- חשמל ו / או גז

- טלפון, כבלים ואינטרנט

- כל סכום שתפרישו מדי חודש בחשבון חיסכון או בחשבון דומה.

חשב את הוצאות המחיה הנוספות שלך. מלבד החשבונות החודשיים שלך, אתה משלם עבור דברים אחרים בכל שבוע כדי לשמור על אורח החיים שלך. הוצאות אלה בדרך כלל הן שיקול דעת ויכולות להשתנות לאורך זמן; בעזרת קבלות העבר במידת האפשר, בצע את ההערכה הטובה ביותר שאתה יכול לגבי הסכום לחודש של הוצאות אלה. הוצאות מחיה נוספות כוללות דברים כמו:- מצרכים, ארוחות צהריים וארוחה בחוץ

- כביסה וניקוי יבש

- גז, טבק, אלכוהול ותחביבים

- חשבונות מזון לבעלי חיים, וטרינריה וטיפוח, והוצאות טיפול אחרות בחיות מחמד

- חומרי ניקוי, נורות ושאר חפצי בית שונים

- הַלבָּשָׁה

- הוצאות לימוד, כגון שכר ספר, שכר לימוד וציוד

- כתבי עת, מנויים לסרטים, עיתונים, כרטיסים לאירועים, משחקי וידאו ובידור אחר

הפחת את הסכום הכולל של ההוצאות החוזרות והמשתנות שלך מהסכום הכולל של מקורות ההכנסה שלך. אם הסכום חיובי, יש לך עודף שיכול לשמש כהכנסה פנויה, לחסוך או להשתמש בכדי לשלם את חובך. אם הסכום שלילי, תצטרך להפחית את הוצאותיך או לגייס את הכנסותיך כדי שתוכל להתחיל לפרוע את חובך.

העדיפו עדיפות את הוצאותיכם לניהול אפקטיבי של החוב. אם התקציב שלך שלילי, השתמש ברשימת ההוצאות שלך כדי לתעדף את אלו שתוכל להפחית או לחסל. למשל, אם אתה משלם חשבון חודשי עבור טלפון קווי, אבל יש לך טלפון נייד, אתה עלול למצוא את הטלפון הקווי מיותר ולבטל אותו. כמו כן, כדאי לך להגדיר את המשכנתא או את שכר הדירה שלך כהוצאה בעדיפות גבוהה, ובידור כהוצאה בעדיפות נמוכה.

חלק 2 מתוך 3: קבלת ייעוץ מקצועי

התייעץ עם יועץ אשראי. יועצי אשראי הם אנשי מקצוע שהוכשרו בסיוע לאנשים הנאבקים בחובות, או אפילו לאלה שרק רוצים לעשות בחירות כלכליות טובות. יועץ אשראי יכול לייעץ לך בקביעת תקציב, ניהול הכסף שלך ואסטרטגיות להפחתת החוב שלך.

- אתה יכול למצוא יועצי אשראי באיגודי אשראי, במשרדי הרחבה, בארגונים דתיים ובסוכנויות ללא מטרות רווח באזור מגוריך.

- חפש יועץ אשראי המזוהה עם הקרן הלאומית לייעוץ אשראי (NFCC) או איגוד הייעוץ הפיננסי של אמריקה (FCAA).

שקול איחוד חובות. במקרים רבים ניתן לשלב חשבונות בודדים לתשלום חודשי יחיד באמצעות איחוד חובות. זה יכול להקל על ביצוע התשלומים, ולעתים מציע הורדות עמלה או ריבית.

- אתה צריך לדבר עם יועץ אשראי על איחוד חובות אם אתה מעוניין בכך.

- חלק מתוכניות איחוד החוב מתפקדות באמצעות קו אשראי ביתי או הלוואת הון עצמי. בכל אחד מהמקרים הללו, כספים לניהול החוב שלך באמצעות תשלומים מאוחדים מתקבלים על ידי הלוואה כנגד שווי הבית שלך. במקרה זה עליכם להיות מסוגלים לבצע את התשלומים, או להסתכן באיבוד ביתכם. שוחח עם יועץ אשראי האם זו אפשרות טובה עבורך.

שקול להשתמש בשירות DMP. שירותי DMP יכולים לעזור לך לשלם את חובך על ידי התנהלות עם הנושים שלך וביצוע התשלומים שלך כדי שלא תצטרך. זה יכול להוציא חלק מכאבי הראש בניהול החוב שלך. ייתכן שתקבל גם הפחתת שיעורי ריבית או שתשלם עמלות מצד הנושים שלך אם אתה משתמש בשירות DMP. למרות זאת:

- חלק משירותי DMP יגבו עמלות, גם אם מדובר בתאגידים ללא מטרות רווח.

- היזהר משירותי DMP המנסים לדחוף אותך להירשם לשירותים שאינך חושב שאתה זקוק להם, או שלא ישתפו מידע אודות שירותיהם.

- בדוק תמיד את החשבונות שלך אם אתה משתמש בשירות DMP כדי לוודא שהוא מבצע תשלומים כמתוכנן.

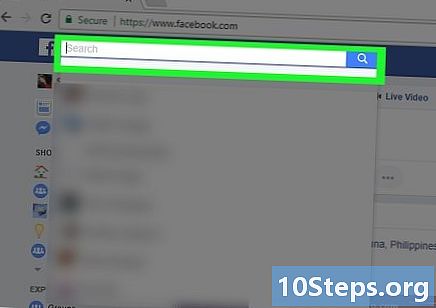

חקור כל שירות DMP או ייעוץ אשראי לפני השימוש בו. שירותי תכנית ניהול חוב ויועצי אשראי יכולים להועיל כשמנסים לשלם את מה שאתה חייב. עם זאת, נציבות הסחר הפדרלית (FTC) חקרה שירותי DMP המספקים מידע הונא, מנצלים את הצרכנים ועוסקים בשיטות לא מקובלות אחרות. רבים משירותי ה- DMP המכובדים הללו הושבתו. עם זאת, אתה עדיין צריך לחפש להגן על עצמך על ידי ביצוע מחקר כדי לוודא ששירות DMP שאתה שוקל הוא מכובד. שאל שאלות כגון:

- אילו שירותים היא מציעה?

- האם השירות מורשה במדינתך?

- האם הוא מספק מידע בחינם? אם שירות DMP יבקש ממך לשלם אגרה לפני שתקבל מידע נוסף אודותיו, הימנע משירות זה וחפש אחר.

- האם השירות מציע הסכם או חוזה בכתב?

- כיצד מוסמכים יועצי האשראי? איזה ניסיון יש להם?

- מהם העמלות הראשוניות ו / או החוזרות על השימוש בשירות?

- האם החברה ללא כוונת רווח?

- איך משלמים לעובדי החברה? האם הם עובדים בעמלות על סמך השירותים שהם מוכרים לי?

- מה מדיניות הפרטיות של החברה?

חלק 3 מתוך 3: ניהול חובות בעצמך

צרו קשר עם הנושים שלכם. ספר להם מדוע אתה מתקשה לשלם. שאל אותם אם תוכל לתכנן לוח זמנים שונה לתשלומים; נושים רבים מוכנים לעבוד איתך אם תפנה אליהם. לחלקם יש תוכניות מצוקה פנימיות לריבית נמוכה יותר או תשלומים חודשיים מובנים.

- היו כנים לגבי מה שתוכלו לשלם. אם אתה מבטיח לשלם יותר ממה שאתה באמת יכול, לא תסלק את החוב שלך ותוכל להחמיר את מצב האשראי שלך. רק מסכים לשלם את מה שאתה באמת יכול.

- ספר לנושים שלך שאתה עובד על תוכנית ניהול חוב.

- יידע את הנושים שלך אם אתה משתמש בשירות DMP, מכיוון שהם עשויים להציע לך הפחתות בשיעור הריבית או העמלות.

- אל תחכה עד שהנושים שלך יעבירו את ניהול החשבונות שלך לסוכנות גבייה. הרבה יותר סיכויים שנושים יעבדו איתך אם תודיע להם מייד על כל בעיה שאתה נתקל בתשלומים.

החליטו אילו חשבונות ישלמו קודם. אם אתה חייב במספר חשבונות (כגון מספר כרטיסי אשראי), תצטרך להחליט כיצד להקצות את התשלומים שלך כדי להפחית את החוב.

- יש יועצים פיננסיים שמציעים לשלם חשבונות על בסיס הריבית שלהם, מהגבוה לנמוך. לדוגמא, אם אתה חייב בכרטיסי אשראי מרובים, שלם כמה שאתה יכול בכרטיס בעל הריבית הגבוהה ביותר, ושלם את הסכום המינימלי בכרטיסים אחרים. כרטיסי ריבית גבוהים יותר עולים לכם יותר בעמלות, כך שתשלום בדרך זו יביא יותר מכספכם להפחתת היתרה במקום חיובי ריבית.

- יועצים אחרים מציעים לשלם את חשבונותיך על בסיס היתרה שלהם, נמוכה לגבוהה. לדוגמא, אם יש לך מספר כרטיסי אשראי, שלם ככל האפשר בכרטיס בעל היתרה הנמוכה ביותר, ושלם את המינימום בכרטיסים אחרים. בדרך זו, תשלמו חשבונות בודדים מהר יותר, מה שיכול לספק באופן רגשי.

בצע תשלומים שוטפים ומתוזמנים. תשלום החשבונות בזמן על פי לוח זמנים יכול לעזור לכם להימנע מאגרות מאוחרות ולהפחית באופן עקבי את החוב שלכם. נושים לרוב מוכנים יותר לעבוד איתך אם יש לך רישום טוב בתשלומים.

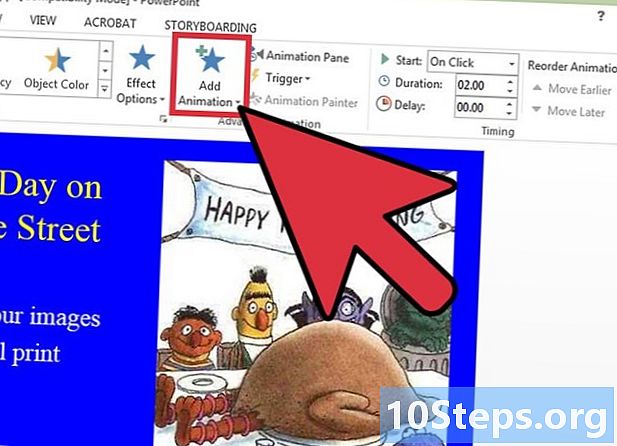

הגדר תשלומים אוטומטיים. במקרים רבים קבעת כי תשלומי החשבון ינוכו אוטומטית מחשבונך בכל חודש בתאריך מסוים. הנושים שלך עשויים לדרוש תשלומים אוטומטיים כחלק מתנאי החזר החוב המשא ומתן שלך. גם אם הם אינם נדרשים, הם יכולים להקל על החזר חובך מכיוון שלא תצטרך לדאוג להחמיץ תשלום.

אל תשתמש באשראי חדש. תנאי החזר החוב שלך עשויים לקבוע כי אינך פותח קווי אשראי חדשים (כגון כרטיסי אשראי חדשים, מימון אוטומטי או משכנתא). גם אם לא, מומלץ לא לקחת חוב חדש בזמן שאתה מנסה לשלם את החוב השוטף.

בדוק את חשבונך ודוחות הבנק שלך באופן קבוע. כדי להבטיח שהחשבונות שלך משולמים כפי שהם אמורים להיות, עליך לבדוק את כל ההצהרות שאתה מקבל. גם אם אתה משתמש בשירות ניהול חוב, עליך לבדוק שוב את הדוחות הכספיים כדי לקבל כדי לוודא שהשירות מבצע את התשלומים כמתוכנן.

האם החשבונות שלך ינוקו רשמית לאחר תשלום החוב. אם ניהלת משא ומתן על תנאי ההחזר שלך, ודא שכל נושה מאשר את חשבונך במעמד "ששולם במלואו" או "שביעות רצון מחוב" ומודיע על כך לסוכנויות דיווח האשראי השונות לאחר שתשלם את כל מה שחייב. הסיבה לכך היא שסכום החוב שלך אולי השתנה, ותרצה לאשר שהכל שולם כעת כנדרש, ושום דבר אינו חייב.

בדוק את הכספים שלך מעת לעת. בין אם אתה משתמש בשירות ניהול חובות, יועץ אשראי או סתם מבקש לנהל את החוב שלך בעצמך, ברגע שתתחיל בתכנית לניהול חוב, עליך לבדוק אותו מעת לעת. בדרך זו, תוכלו לוודא שהתוכנית עדיין אפקטיבית, ולהחליט אם עליכם לבצע בה שינויים כדי לנהל טוב יותר את החוב שלכם.

- במרווחי זמן קבועים, כמו כל שלושה חודשים, בדוק את התקציב שלך, והתאם אותו לכל שינוי שהתרחש. יתכן שתגלה שחיסלת הוצאות מסוימות, ויש לך יותר כספים שניתן להשתמש בהם לצורך פירעון חוב, או שברצונך לשנות את סדרי העדיפויות של ההוצאות שלך, או שאתה צריך להקטין את ההוצאות שלך וכו '

- אם אתה משתמש בשירות DMP או ייעוץ אשראי, בקש מהיועץ שלך לבדוק איתך את הכספים שלך, והסבר על כל שינוי בתוכנית ניהול החוב שלך שעשוי להועיל.